近日,郑州新郑国际机场T2航站楼内的首批商户开通了刷脸支付服务。顾客在购物APP里开通刷脸支付功能后,付款时只需将脸对准摄像头,即可完成支付。整个支付过程无需输入密码,更加智能便捷。记者 李嘉南 摄

在经历了前期的快速发展期之后,支付行业正在经历一场新的革命,转型已成为诸多机构共同的选择。《经济参考报》记者采访了解到,监管趋严以及C端市场竞争压力加剧促使支付机构不得不谋求新的竞争赛道,不论是支付巨头还是中小支付机构,都在向“以支付为核心的金融科技服务”方向转型。与此同时,支付行业正在开启愈加多元化的发展模式,国际化和跨境服务也成为竞争的新红海。

多方冲击 支付机构加速转型

近日,央行支付结算司司长温信祥在第十一届陆家嘴论坛上表示,支付行业未来的发展应该更重视质量、效益、效率,而不是继续铺摊子。中国支付清算协会执行副会长兼秘书长陈波日前也表示,支付产业正在规范中转型,形成新的发展动力。

事实上,随着国内市场的竞争压力加大以及各项监管政策接连发布,支付机构转型已经成为必然趋势。

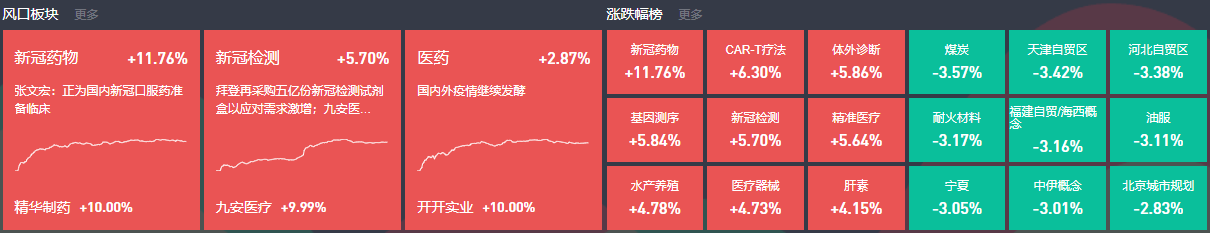

多家研究机构发布的数据显示,支付宝和财付通占第三方支付市场份额合计已经接近90%。苏宁金融研究院互联网金融研究中心发布的《互联网金融行业2019年1季度研究报告》指出,目前,国内优质C端流量已经消耗殆尽,可以预见,未来一段时间内,第三方支付的市场格局不会有根本性的改变。业内人士表示,在场景和流量的加持下,支付宝、财付通已形成行业壁垒,其他支付机构很难突破,只能换道谋生。

同时,越来越完善的监管环境也使支付机构原有的收入来源受到影响,被迫寻求新的增长点。“在断直连前,支付机构的收入主要有几种,备付金的利息收入、支付通道的接入和持续服务费、支付费率的收入以及提供其它增值服务的收入。断直连后,支付机构失去了占比较大的利息收入,而没有了直连模式和备付金,支付机构失去了与银行谈判费率的资格,使得支付通道的费率收入也在减少,支付机构的收入受到很大压力。”苏宁金融研究院高级研究员黄大智对《经济参考报》记者表示。

互联网金融等行业的整顿也给支付机构特别是部分中小支付机构带来冲击,加速了支付行业的转型。黄大智表示,互金行业的快速发展离不开线上第三方支付的助力,互金行业曾经的存管、支付通道费用、备付金利息、甚至引流的分成等都给支付机构带去极多的收入。互金的缩水对于部分支付机构来说,影响十分明显。

易观支付分析师王蓬博表示,行业在改变,行业对支付服务的需求也在改变,作为支付机构,不是拿到一个牌照就能高枕无忧,而是要根据行业和客户需求的变化切实改进自己的业务模式。这也是支付机构转型的根本动力。“很多B端客户的核心诉求是提高效率和控制成本,在这方面,支付机构能做的有很多。”他说。

空间巨大 跨境支付成新红海

在支付机构的转型中,国际化和跨境支付成为新业务模式中的重要一环。业内人士表示,随着旅游、留学等跨境消费热度加大,跨境支付每年都在以近30%的速度增长,行业规模巨大。未来,有着庞大市场需求的跨境支付将越来越成为各家支付机构的竞争热点。

王蓬博表示,可以观察到,现在很多持牌机构和聚合支付机构都在做国际化和跨境业务的尝试。具体的业务包括海外收单、跨境收款,以及出海去做一些数字化的增值服务。

国家金融与发展实验室支付清算研究中心日前发布的《中国支付清算发展报告(2019)》显示,截至2018年末,超过23家支付机构获得了跨境电商外汇支付业务试点许可。在市场快速增长、参与者不断增多的背景下,跨境支付开始从蓝海市场向红海市场演变。预计2019年,第三方支付机构将继续打造跨境业务的核心竞争力,并提供一系列跨境支付增值服务,努力扩大市场占有率。

对于跨境支付快速增长的原因,麻袋研究院高级研究员苏筱芮表示,“一带一路”倡议等为跨境业务的发展提供了良好的外部环境。跨境消费、跨境电商规模的稳步增长,带动了跨境支付业务的市场拓展及运用。另外,近年来跨境支付在安全性、高效性方面有了长足的进步,也使得原本偏好传统银行来实现跨境交易的客户,开始考虑尝试使用支付机构的相关业务来快速解决问题。

腾讯相关负责人在接受《经济参考报》记者采访时表示,目前,微信支付跨境业务已支持49个境外国家和地区的合规接入,发展了近1000家合作机构。英镑、港币、韩元和泰铢等16个币种的交易,微信支付都已支持。“微信境外支付便利、快捷,与境内体验一致,让中国游客在境外游玩时,也能享受到和内地一样的便捷消费体验。”该负责人说。

支付宝也已与全球250多个金融机构建立合作,一方面为海外商家和用户提供在线收付款服务,一方面又在全球54个国家和地区为中国消费者提供境外线下支付的服务,帮助国人实现“一部手机游遍全球”;同时,还在9个国家和地区发展“本地版支付宝”服务当地用户。

除了服务C端用户,针对跨境电商等B端用户,支付机构还推出了更多跨境支付产品和服务。日前在“2019洋码头全球招商大会”上亮相的合利宝“跨境云掌柜”,集一站式开户、收单,分账、报关、跨境支付于一体,为跨境电商形成一体化系统解决方案。当消费者在跨境社交电商处选购下单并完成支付,合利宝为入驻跨境电商平台的众多电商企业提供支付分账与清结算服务。与此同时 ,合利宝将支付单推送给当地海关,完成三单对碰和提供跨境支付服务,最快可2小时到账。业内表示,对于缓解跨境电商备货资金压力、整合跨境产业链优质资源具有重要意义。

不过,业内人士也认为,跨境支付的发展也面临着一定风险和挑战。黄大智表示,最主要的风险便是开展业务中的合规问题。跨境业务涉及到的产业链更长,在业务开展中可能同时受到境内外的监管,对于合规的要求也更高。而在反洗钱、数据监管方面合规方面更是需要加大关注。其次,跨境支付同时面对不同国家的客户,用户的使用习惯不同,对支付机构的运营提出更高要求。

输出科技 构筑支付生态圈

除了跨境支付,拓展业务场景、输出技术能力也成为各大支付机构纷纷布局的新的发展点。业内人士表示,支付机构往往具有较强研发能力,结合自身人才、技术、数据优势,从单纯的支付公司转型为金融综合服务平台,推行“支付+”战略,已经成为行业的发展趋势。

苏宁金融研究院分析认为,支付天然连接场景,且所有的交易数据都自带场景特征,这些数据能形成用户画像等不同的模型,提供征信、精准营销等各种增值服务。

连连支付相关负责人在接受《经济参考报》记者采访时表示,目前连连支付在金融科技领域逐步推出大数据风控、区块链技术应用等增值服务。“例如,在KYC身份认证领域,连连集团子公司有盾网络开发出‘云慧眼’产品,通过人脸识别、图像识别算法、电子签名、区块链存证等技术,实现认识用户、了解用户、智能签约、数据存证等一揽子服务。目前,‘云慧眼’产品已经广泛应用在互联网保险、房产租赁、人力资源、公共服务等领域。”该负责人说。

此外,智慧交通正成为多家机构争相布局的重点场景。央行副行长范一飞此前表示,未来将推动移动支付在衣食住行多领域广覆盖,将交通领域作为重点建设场景来抓,以移动支付助力交通领域降低社会成本,保障资金安全,提升出行体验。

腾讯金融科技以支付为基础,拓展公共交通领域的金融科技创新,目前已形成包涵“乘车码”“定制巴士”“数字城市”等在内的智慧交通产品矩阵。据介绍,乘车码可为用户提供实时公交,路线规划等公共交通出行服务,用户可打开“乘车码”小程序中首页下方“出行”或微信搜索“腾讯出行”小程序即可体验。目前已有深圳、广州、西安、郑州等50多个城市上线了“腾讯出行”服务。

合利宝也充分发挥自身的支付技术优势,积极参与智慧交通系统的建设,其自主研发的公共交通支付解决方案搭载智能硬件,将移动支付与公共交通场景进行对接,实现公交支付环节的数字化升级。“合利宝带来的是一站式的支付、结算、分账、归集综合解决方案,传统公交企业收款方式不齐全、多平台收款成本高、财务对账效率低、用户体验不佳的经营痛点都迎刃而解。极大方便了市民出行,提升了出行效率。”合利宝相关负责人对《经济参考报》记者说。

值得注意的是,业内专家也指出,转型已成为金融科技服务商的一个方向,但对技术实力、应用场景的资源禀赋要求较高,并非每一个支付机构都适合。“若没有具体的规划,明确的战略方向和高效的执行力,贸然转型为金融科技服务商很可能徒劳无功。”黄大智说。王蓬博也表示,“融合”将是未来支付行业发展的一个趋势。支付机构不必什么都自己做,目前很多支付机构也在打造开放性的平台,与更多其他产业的机构来进行跨界合作,一起来打造金融科技服务的产业链。

新化月报网报料热线:886 2395@qq.com

最近更新

- 着力打造传播赣州红色文化数字平台2022-01-16

- 苏州共享单车停放新规来了2022-01-16

- 海南省总工会与邮储银行海南省分行举行金融普惠服务战略合作签约仪式2022-01-16

- 战“疫”有我!硬刚奥密克戎,天津体育人在行动2022-01-16

- 春节期间,平潭有哪些易堵、危险路段?快来看看……2022-01-16

- 全省唯一!长治市交通运输局获交通运输部表扬2022-01-16

- 立体交通激发发展新动能——长沙2021年度经济发展报告(四)2022-01-16

- 长沙部署八大方面27项任务发展高品质交通运输服务2022-01-16

- 全球首个“基因脸谱”App在长发布2022-01-16

- 共谋长沙体育产业新发展 长沙市体育产业协会2021年年会召开2022-01-16

- 阿图什市公安局开展爱国卫生运动集中志愿者服务活动2022-01-16

- 三张新照 展现“矿区”变“景区”2022-01-16

- 广西壮族自治区人民代表大会常务委员会关于接受黄世勇辞去自治区副主席职务请求的决定2022-01-16

- 讲解知识 宣传反诈 让老年人守住“钱袋子”2022-01-16

- 「中央媒体看甘肃」凉州西瓜畅销四方2022-01-16

- 高台县新坝镇中心卫生院红崖子分院多措并举积极推动医共体建设工作2022-01-16

- 福田人:先核酸再买药!这39类药品需到定点药房购买2022-01-16

- 马术运动拓开乡镇农牧民致富路2022-01-16

- 城东湖街道向先进社区“看齐”2022-01-16

- 在巍巍长城间守望(青春日记)2022-01-16

- 注意!福州市中心这条路出行有变2022-01-16

- 市政协委员建议推动出台《重庆市民营企业发展促进条例》高质量集聚发展“专精特新”中小企业2022-01-15

- 喷洒消毒剂2.9吨!鹤壁鹤山区对城区公共场所集中消杀2022-01-15

- 大庆两会看检察 | 漫看大庆检察“高光”时刻(一)2022-01-15

- @所有焦作人 坐火车不用再带身份证了2022-01-15

- 从警前VS从警后,一同追忆那段“芳华”!2022-01-15

- 速看!福州这个路段出行有变2022-01-15

- 【长三角日报】绍兴原市委书记马卫光,任杭州市政协党组书记2022-01-15

- 西安市新城区发布关于在外人员返乡有关事项的通告2022-01-15

- 大幅提速!长春中院首次适用二审民事案件独任制审判2022-01-15